Если вы приобретаете недвижимость с использованием ипотечных средств, то имеете полное право сделать возврат уплаченного налога (при соблюдении ряда условий).

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Для отчета по доходам и заявления о своем праве на имущественный вычет используется декларация.

Форма 3-НДФЛ по процентам ипотеки – это возможность граждан (о которой знают не все) отстоять свое право на возврат части потраченных денег.

Что нужно знать

Не правильно думать, что вернуть налог с процентов по ипотеке могут все без исключения. Есть определенные условия, без соблюдения которых средства с перечисленного ранее налога из бюджета уплачены не будут.

Кто, когда и как может обратиться в уполномоченные структуры для получения вычета при покупке недвижимости?

Возможность возврата

Заемщик имеет право вернуть сумму с процентов по ипотечному кредиту () в размере 13%. Но такую возможность имеют только такие лица, у которых есть официальная прибыль, что облагается подоходным налогом.

Размер возврата осуществляется только в рамках сумм, что были удержаны как налог. Чем меньше заработок у налогоплательщика, тем меньшую сумму из государственного бюджета он сможет вернуть.

Уменьшена сумма выплаты по ипотеке может быть после прохождения процедуры получения имущественного вычета налога. Такая возможность предоставляется налогоплательщикам только на сумму 260 000 руб.

Расчет проводится в зависимости от стоимости купленного имущественного объекта, но цена его не должна превысить 2 000 000 руб.

Если ипотека взята с использованием материнского капитала, то эту сумму учтено при расчете налогового вычета не будет. Не обязательно для подачи дожидаться полного погашения ипотечного кредита.

Можно справки представить в налоговые структуры уже через год после приобретения недвижимости. Вам будет отказано в предоставлении вычета по ипотеке, если:

- вы не имеете официального заработка;

- уже использовали право вычета раньше;

- документы составлены с ошибками или не представлено одну из нужных справок;

- ипотека, что используется, взята в иностранном банке.

Кто сдает отчетность

- Физическое лицо, что ведет предпринимательскую деятельность – по средствам, что были получены при работе ИП.

- Нотариусы и адвокаты, которые занимаются частной практикой.

- Физическое лицо, что получило прибыль от реализации недвижимого имущества, которое находилось в праве собственности меньше 3 лет, в независимости от размера дохода. Причем лица обязуются предоставлять отчет в Налоговую, независимо от того, стоит ли им оплачивать НДФЛ или нет.

- Физлицо, что получило прибыль от продажи акций, кроме сделок, совершенных с помощью брокера, доверительного управляющего или другого лица согласно .

- Физлицо, что получает прибыль от аренды недвижимости согласно , что заключались с гражданами.

- Лицо, что получает прибыль в соответствии с .

- Резидент страны, который получил прибыль от источника вне РФ.

- Лицо, что выиграло в лотерее, на тотализаторе.

- Лицо, что имеет прибыль от продажи права на имущество или долей в уставном капитале по .

- Лицо, с которого не взимался налог налоговыми агентами и т. д.

В какие сроки

Подать декларацию можно в любое время после совершения сделки купли-продажи. То есть, если жилье покупалось (с использованием ипотечной суммы) в 2012 г., то обратиться за возвратом средств налога можно даже в 2019 году.

Порядок заполнения декларации при ипотеке

Очень важно правильно заполнить 3-НДФЛ по процентам по ипотеке, ведь это гарантия того, что ваши требования будут удовлетворены.

Какие справки стоит для этого собрать, какие бланки придется заполнить? Как безошибочно сделать расчет суммы, что подлежит возврату?

Прилагаемые документы

В основном пакете документации должны быть:

- документ, удостоверяющий личность;

- , в котором содержится информация о размерах начисления процентов;

- (выдается работодателем);

- (но не обязательно);

- справка (свидетельство), что подтвердит право собственности на недвижимое имущество;

С собранными документами и заполненной декларацией нужно обратиться в Налоговую инспекцию по месту проживания, независимо от того, где располагается ипотечное жилье. Документы стоит подавать каждый год, пока вы не используете допустимую сумму вычета.

Повторная подача полного перечня справок не потребуется, — нужно будет предоставлять 2-НДФЛ, заявление на вычет и справку от представителя банковского учреждения, а также выписку о движении денег.

Расчет сумм

Разберемся на примере. Вы купили жилье по цене 4, 4 млн. руб. Кредит составил 2,2 млн. , а взят он был на 10 лет. Если подсчитаем итоговую сумму кредита, получим такие цифры – 1,1 млн.

Вычет можно получить с 3,1 млн. руб. (2 млн. – максимум от цены объекта, что можно применить к вычету, 1,1 млн. – ипотечная сумма).

Размер вычета имущественного характера – 403 тыс. руб. (это 13% от 3,1 млн.). 260 тыс. – сумма, которую плательщик налога имеет право получить сразу. При этом не берется во внимание способ уплаты 2 млн. лимита.

Единственное условие – прибыль заемщика должна быть достаточной для осуществления вычета налога с заработной платы. Сумма же вычета по ипотеке будет возвращена только по мере ее погашения, то есть на протяжении 10 лет.

Итак, формула, что используется при подсчете суммы возврата, выглядит так:

Если в году уже предоставлялись какие-либо вычеты (например, на обучение), тогда сумма будет уменьшена на сумму, что возвращена налогоплательщику.

Пример заполнения

К примеру, физическое лицо купило квартиру в 2008 г. по стоимости 2,5 млн. руб. Сумма прибыли (из справки 2-НДФЛ) составила в этом же году 360 тыс. руб. По кредиту уплачено 95 тыс. руб., что подтверждает справка от банка.

В декларации заполняется лист Л:

В бланке необходимо заполнить все строчки 1-го пункта (из свидетельства о том, что недвижимость зарегистрировано).

Нужно указать:

В представленном примере сумма остатка – 1 735 000 руб., которая перейдет на следующий налоговый период. В новом году будут приплюсованы проценты с кредита, и сумма вычета будет исчислена с их учетом.

Следующий шаг – заполнение 1-го раздела:

Переходим к разделу 6:

Обратите внимание, что ОКАТО – это показатель из справки 2-НДФЛ. По этому коду оплачивается сумма налога, по нему же делается и возврат.

После заполнения всех необходимых бланков декларации стоит вписать личные данные в титульный лист (всего у вас должно получиться 6 листов):

- титульная страница;

- продолжение титульного листа;

- 1-й раздел, где рассчитано налоговую базу и сумму налога по прибыли, что облагается по ставке 13%;

- 6-й раздел отображает сумму, что подлежит оплате в государственную казну;

- лист А отображает прибыль от источника, что расположен в РФ, если этот доход облагается налогом по ставке 13%;

- лист Л – для расчета имущественных вычетов по сумме, что была использована при строительных работах или покупке жилья в пределах страны.

Дополнительным листом может быть Ж1, если вы продали имущество, то есть имеете прибыль с реализации объекта.

Заполнять декларацию не обязательно от руки. Сегодня существует масса сервисов, которые помогут рассчитать все суммы, имеют справочники кодов.

Это значительно упростит задачу плательщика налога, поскольку в автоматическом режиме при указании данных будет заполнена форма. Вам ее нужно будет просто распечатать или переслать по электронной почте в налоговый орган.

Распространенные ошибки

- Часто возникают проблемы при переносе остатка неиспользованного вычета с предыдущего года. В строчке для отображения расходов на покупку или проведение строительных работ нужно вписать общую сумму (но не больше 2 млн.). Строка для отображения вычетов, предоставленных в прошлом году, а также процентов по ипотеке за все годы (что выплачивались) должна содержать сумму вычета, что получалась раньше (из пункта 240 в старой декларации).

- Не поставлено подпись, дату, номер страницы.

- Несоответствие сумм из продавцов и договора о купле-продаже.

Приобретая жилье с использованием кредитных средств, собственники жилья могут реализовать свое право на имущественный вычет, подав соответствующую заявку в орган ФНС. Начиная с 2014 г., введен в действие новый вычет с возмещением налоговых отчислений по процентам, начисленным и выплаченным по жилищной ипотеке. Собственники ипотечного жилья могут произвести и имущественный вычет и возмещение по процентам, так как последний представляет собой самостоятельную компенсацию, предоставляемую отдельно.

Налоговый кодекс регулирует правила реализации процентного вычета, ограничивая его тремя миллионами рублей (см. п.4 ст.220 НК РФ).

При условии соответствия определенным требованиям, каждый заемщик, зная, как заполнить декларацию 3-НДФЛ по процентам по ипотеке, вправе вернуть отчисления, уплаченные в налоге за прошлый период. Заявить о своем праве и желании использовать вычет можно с помощью декларации 3-НДФЛ. Многие заемщики могут рассчитывать на существенную финансовую помощь, вернув уплаченные по подоходному налогу суммы.

Как получить налоговый вычет

Статья 220 НК РФ устанавливает право российских граждан на возврат 13 процентов по ипотечным процентам. Данное право распространяется не на всех заемщиков. Только те, кто получает прибыль, облагаемую подоходным налогом, может рассчитывать на получение вычета. Сумма возврата ограничена той частью средств, которая пошла на уплату налога на прибыль. Это означает прямую зависимость между суммой заработка и величиной компенсации от государства.

Условия предоставления вычета

Чтобы получить вычет, необходимо подать декларацию 3-НДФЛ и приложить подтверждающие документы согласно установленному перечню . Возврату за один год подлежит только сумма, которая была уплачена в подоходном налоге, а остальная часть возмещается в последующих годах. Следует различать имущественный вычет, который подлежит возврату при покупке собственности и вычет по ипотечным процентам. Если по основному вычету установлен лимит суммы, принимаемой к возмещению, в 2 миллиона рублей, то возврат процентов по ипотечному жилью ограничен 3 миллионами рублей. Если же покупка была совершена до 2014 года, уплаченные проценты можно вернуть в полном объеме.

Если недвижимость приобреталась в 2014 году и позже, имущественный вычет может предоставляться многократно, до тех пор, пока не будет использована вся допустимая к возмещению сумма в 2 миллиона рублей. Таким образом, максимальный размер компенсации ограничен 260 тысячами рублей. А вот возврат процентов возможен только один раз по 1 ипотечному договору, при этом дата приобретения не влияет.

Когда и куда обращаться

Право на налоговый вычет возникает уже спустя год после того, как заемщик купил недвижимость. Знание, как правильно заполнить 3-НДФЛ на имущественный вычет с ипотекой, позволит заемщику, не дожидаясь окончания срока кредитования, получить серьезное финансовое подспорье.

Подача документов и самой декларации происходит в местном отделении ФНС. Даже если приобретенная квартира находится в другом городе и даже регионе, документы следует сдавать в отделение, к которому заемщик относится по месту своей постоянной регистрации. Подавать заявление нужно ежегодно до тех пор, пока не будет компенсирована вся сумма. Однако в некоторых случаях в предоставлении вычета будет отказано. К причинам отказа относятся следующие ситуации:

- заявитель официально не трудоустроен;

- в ипотеке использовался маткапитал;

- аналогичное право было использовано уже ранее;

- подаваемые документы содержат ошибки;

- поданы не все требуемые документы;

- ипотечный займ был оформлен в иностранном банке.

- в качестве продавца в сделке выступал родственник, второй супруг или работодатель.

Право на использование вычета до окончательного погашения кредита возникает на основании

, если заявитель обращается с соответствующей просьбой в налоговую до конца отчетного периода. Вернуть средства, потраченные на погашение ипотеки можно лишь по одному объекту собственности, а вот сам вычет оформить можно у одного или нескольких работодателей, в зависимости от решения налогоплательщика.

Документы для вычета

Декларация 3-НДФЛ подается вместе с определенным пакетом документов. В его состав входит:

Документы для 3-НДФЛ при покупке квартиры по ипотеке прилагаются к декларации с соответствующим реестром.

Подготовка документа

Заполнение 3-НДФЛ при возврате налога на квартиру с ипотекой производится в том же порядке, как и при оформлении обычного имущественного вычета, с добавлением сведений о процентах, которые были уплачены при погашении ипотеки.

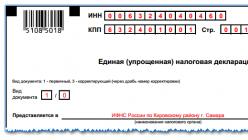

Титульный лист

Декларация 3-НДФЛ для возмещения по процентам, как и по другим видам возмещений, начинает заполняться с первого листа (титульника).

- Строка ИНН заполняется соответствующим номером, присвоенным заемщику при постановке на учет в налоговой.

- Производится нумерация страниц в формате трехзначного числа начиная с «001» и далее.

- Если 3-НДФЛ за рассматриваемый год подается в первый раз, графа с номером корректировки заполняется нулем.

- В поле с налоговым периодом указывают год покупки жилья.

- В коде налогового органа ставится число, соответствующее четырехзначное число (в зависимости от инспекции, куда планируется подавать сведения).

- В код налогоплательщика для физических лиц ставится значение «760».

- Заполнение граф с данными о налогоплательщике и личном удостоверяющем документе вводят данные паспорта заявителя.

- В статусе налогоплательщика указывают, является ли он резидентом (да – 1, нет – 2).

- Информация о месте жительства заполняется постоянным адресом, указанным в паспорте.

- Вносится информация о количестве заполняемых листов.

- При самостоятельном составлении декларации, строка о подтверждении достоверности сведений заполняется цифрой «1», с датой и подписью декларанта.

Внесение данных в разделы

Следующим этапом производят заполнение первого раздела. Для того чтобы все заполнить правильно, следует придерживаться следующих указаний:

- В строке 010 при запросе вычета указывают пункт второй (возврат средств из бюджета).

- В строке 020 вводят данные о КБК.

- Строка 030 заполняется данными из второго раздела 2-НДФЛ.

- В строке 050 отражают итог расчета по возмещению.

Во втором разделе представлены сведения о базе налогообложения, величине подоходного налога, уплаченного за год. Верхняя часть листа второго раздела заполняется числом, соответствующим величине ставки, т. е. 13. Дальнейшее заполнение производится с учетом следующих указаний:

- Строки 010 и 030 содержат сведения из 2-НДФЛ, выданной на работе.

- Далее заполняется 040 информацией о величине имущественного вычета, подлежащей возмещению за рассматриваемый год.

- Для внесения значения в строку 060 , необходимо вычесть пункты 4-5 из пункта 3. Если доход равен величине выплаты, база налогообложения становится равной нулю.

- Строка 070 содержит информацию о налоге к уплате (при равенстве дохода вычету, значение нулевое). В иных случаях значение базы налогообложения умножается на 13%. Если декларация заполняется вручную, отсутствие каких-либо показателей оформляется в виде прочерка. При заполнении бланка на компьютере возможно оставление пустых ячеек.

- Для отображения величины удержанного налога в строке 080 производят суммирование всех выплат налога на доход физ. лица в соответствие со сведениями из 2-НДФЛ (информация приводится в пятом разделе справки).

- Строка 140 заполняется значением разницы между удержанием и уплаты по налогу (пункты 7-8).

- При заполнении листа А необходимо, для начала, вписать значение налоговой ставки («13»). Код по виду дохода (строка 020 ) заполняется числом «06», соответствующим факту получения дохода в виде зарплаты.

- Строки 070-080 заполняются данными из 2-НДФЛ (ИНН, КПП, ОКТМО, название организации-работодателя).

- В строке 090 отражают величину начисленного налога, равную сумме удержания по строке 100 (сведения приведены во втором разделе НДФЛ в пункте 8).

Заполнение листа Д1

В данном листе вносятся сведения, имеющее прямое отношение к размеру имущественного вычета по приобретенной недвижимости. При заполнении следует руководствоваться следующими разъяснениями:

- Строка 010 содержит информацию о типе объекта (1- частный дом, 2-квартира в многоквартирном доме).

- Графа с видом собственности заполняется числом «1», если недвижимость приобретена в единоличную собственность. Если собственников больше, информация заполняется согласно информации, приводимой в бланке декларации.

- Строка 030 отражает признак, который соответствует декларанту в качестве плательщика налогов. При отражении сведений о доходах собственника указывают «01», если отражаются доходы второго супруга – «02».

- Далее следует блок с информацией об объекте покупки: точный адрес с индексом почтового отделения и кодом региона.

- В строке даты регистрации указывают число выдачи свидетельства на собственность.

- В качестве года начала применения вычета указывают год, по которому подается декларация 3-НДФЛ.

- Строки 120-130 содержат сведения о стоимости квартиры, иной недвижимости, а также сумме выплаченных ипотечных процентов.

- Графа 200 заполняется итоговой суммой трудового дохода заявителя (отражен в разделе 2 п.1 декларации).

- Расходы, по которым производится вычет, указывают в графе 210.

- Строка с кодом 230 заполняется данными по остатку расходов, в связи с приобретением недвижимости.

- Строка 240 содержит величину неиспользованного вычета по ипотечным процентам.

Если в процессе заполнения декларант сталкивается со сложностями, ему в помощь существует множество специализированных сервисов, позволяющих точно произвести расчет сумм, а также сверить обозначения различных кодов для 3-НДФЛ.

Помимо самой декларации, следует правильно составить полный реестр всех прилагаемых к 3-НДФЛ документов. Использование онлайн-сервисов упростит процедуру заполнения бланка, т. к. сведения будут вноситься и обрабатываться в автоматическом режиме, с учетом принятого ФНС формата. После заполнения бланка, остается только ее распечатать для передачи в отделение ФНС либо направить ее по электронной почте.

Распространенные ошибки

Вопрос подготовки документа решается проще, если использовать образец заполнения декларации 3-НДФЛ по процентам по ипотеке, по которому можно проверить корректность форматов и вносимых значений. Декларанты, внося информацию в 3НДФЛ, часто сталкиваются со следующими проблемами:

- Ошибка при внесении значения о переносимом остатке неиспользованной суммы за предыдущие периоды.

- Строка по расходам на приобретение содержит общее значение, не превышающее 2 млн рублей.

- Суммы вычета по предыдущему периоду, выплаченные за все прошедшие годы проценты, включают сумму вычета, получаемую ранее (из предыдущей декларации берут значение по строке 240).

- Страницы должны быть с нумерацией.

- Должны стоять подписи и проставлены даты.

- Суммы по расписке от продавца и сумма по договору должны совпадать.

Несмотря на большое количество строк и листов, не следует паниковать – чтобы заполнить декларацию 3-НДФЛ на вычет процентов по ипотеке потребуется использовать лишь отдельные листы, а применяемые в декларации математические расчеты просты и доступны каждому.

Если ручное заполнение представляет собой непреодолимую сложность, рекомендуется использовать один из онлайн-сервисов . Рекомендуется скачать соответствующий заполнению 3-НДФЛ сервис прямо на сайте государственного фискального органа. Установка приложения, скачанного с официального портала ФНС, позволит ввести нужные сведения в автоматическом режиме, минимизируя риск ошибок и исправлений. Предлагаемая налоговой службой программа позволит вносить всю информацию относительно вычета по процентам, а также произвести необходимые вычисления, проверяя их правильность. Любой пользователь офисных программ в состоянии подготовить документ самостоятельно, сверяясь с образцом декларации.

Ипотека – серьезное бремя для каждой семьи. Собрав достаточный пакет документов, можно получить налоговый вычет 13% от уплаты стоимости жилья и даже банковских процентов.

Как только человек начинает платить ипотечный кредит, от всех налогов, перечисленных государству, можно вернуть 13%. Действие допустимо ежегодно, пока сумма возврата НДФЛ при покупке квартиры в ипотеку не достигнет 13% от общей стоимости жилплощади. Процент от банковской стоимости кредита тоже разрешается возвращать. Процесс происходит раз в год, после подачи декларации.

На что можно претендовать

Оформить налоговый вычет может как собственник жилья, получивший ипотеку, так и его супруг. Для этого необходимо получать официальную зарплату и уплачивать налоги, поскольку средства возвращаются от суммы, перечисленной государству в счет налогов. Подача документов осуществляется в год, когда в государственном реестре появилась соответствующая запись о передаче прав на имущество в пользу заявителя. Можно получить:

- Основной имущественный вычет. Он составляет 13% от стоимости купленной квартиры. Максимально возможная сумма – 260000 руб. за год.

- Компенсацию с процентов, которые собственник уплачивает по ипотечному кредиту. Отчисляется тоже 13%. С 2014 года действует ограничение, максимальное число – 390000 руб. Оно действует и в 2018 году. Кредиты, оформленные ранее, такого ограничения не имеют.

- Возврат за средства, потраченные на ремонт, если квартира куплена в новостройке без внутренней отделки.

Сначала используется получение имущественной налоговой льготы, и только в тот год, когда средства по нему заканчиваются выбираться, оформляется компенсация на проценты по ипотеке.

До 2014 года возможно было получить вычет на всю сумму стоимости приобретенной жилплощади. С 2014 года цифра налоговой компенсации ограничивалась 3000 000 руб. Если сумма покупки ниже, то с фактической стоимости. Если кредит был взят на сумму, превышающую подтвержденную стоимость покупки, начисление средств к возврату будут касаться только суммы, которую было уплачено за жилье.

После 2014 года можно получать имущественный вычет с покупки одного жилья, а вычет на проценты с другого кредита.

Право на налоговый вычет с 2016 года становится независимым от того, сколько недвижимых объектов было приобретено. Ограничение касается только максимальной суммы, с которой возвращаются средства.

Когда нельзя получить

Существует некоторые ограничения на получение возврата указанной части налога. Даже при покупке в ипотеку, средства не могут быть возвращены, если:

- Сделка купли-продажи совершалась между близкими родственниками.

- При покупке частью платежа за кредит использовался материнский капитал. В данной ситуации запрет на вычет касается только той части, которая была уплачена из государственных средств, на остальную сумму можно получить своих 13%.

Если не вся стоимость кредита потрачена на покупку жилой недвижимости, то возвращение средств будет касаться только той части, которая ушла на покупку недвижимости. При том после 2014 года это касается и нежилых помещений.

Документы для налоговой

Перед тем, как оформить налоговый вычет при покупке квартиры в ипотеку, следует подготовить, и в дальнейшем подать в службу следующие документы:

- Заполненную форму декларации 3 НДФЛ о доходах (обязательна для возврата налога за приобретение квартиры). Предоставляется оригинальная бумага.

- Заявление на имущественный вычет при покупке квартиры в ипотеку, в котором обязательно указывается банковский счет или карта, куда можно перевести возвращенную денежную льготу.

Образец заполненного заявления:

- Оригинал справки 2-НДФЛ, которую выдает предприятие-работодатель о полученных на протяжении года доходах.

Бланк (Форма 2-НДФЛ)

Справка формы 2-НДФЛ

- Если квартира куплена на правах совместной собственности или решено, что льготу будет получать супруг собственника, необходимо оформить специальное соглашение о распределении денежных средств, а также копию документов о браке. Стоит быть осторожным перед тем, как оформить возврат подоходного налога при покупке квартиры ипотеку по соглашению. Подобный документ подписывается 1 раз, поэтому распределение процентов от вычета между супругами тоже остается неизменным на протяжении всех лет получения вычета. Действительно только для сделок, совершенных до 2014 года.

Образец заполненного соглашения:

- Если у ребенка есть долевая собственность, для максимально возможного размера суммы нужно предоставить свидетельство о его рождении.

Чтобы подтвердить максимальную сумму вычета, необходим пакет документов, подтверждающих факт покупки жилья и средства, на это потраченные:

- Договор купли-продажи.

- Свидетельство о собственности. Если средства были инвестированы, то акт передачи права собственности на квартиру.

- Бухгалтерские документы – чеки, квитанции, поручения, если передано наличными – нотариально заверенная расписка от бывшего собственника.

Оформление денежной компенсации при покупке квартиры происходит только 1 раз, в дальнейшем достаточно только сдачи декларации. Важно знать, какие нужно предоставить документы, чтобы не тратить время многоразовые посещения налоговых служб.

Документы на возврат с процентов на ипотеку

Чтобы выплатили средства по уплаченным процентам, в налоговые службы требуется подать:

- Копию договора по ипотечному кредиту.

- Копию графика, по которому происходит погашение ипотеки.

- Справку, выданную банковской организацией-кредитором о сумме уплаченных за год процентов.

- Подтверждение произведенной оплаты в виде банковских документов – чеков, квитанций и тому подобного.

Подать заявку на вычет с процентов ипотеки можно только после того, как выбран полностью имущественный вычет. Если сумма налогов позволяет полностью получить все средства (или вычет не был оформленным в прошлые года, и теперь можно возвращать средства, используя декларации прошлых лет), можно подавать документы на оба вычета.

Право на имущественную компенсацию имеют и те, кто проводит отделку новой квартиры. Для того, чтобы его получить, нужно дополнительно предоставить документы на строительные материалы, договор с подрядчиком и документы об оплате его услуг.

Заполнение декларации

Перед тем, как заполнить декларацию на возврат процентов по ипотеке, необходимо подготовить все документы для подачи заявления на налоговый вычет. Многие из них требуют нотариального заверения, однако сотрудники налоговой, имея перед собой оригиналы, тоже могут заверить копии, что сэкономит время и средства.

Главное, что нужно знать – все данные об вычете заполняются в общей декларации. Бланки ежегодно меняются, поэтому следует быть готовым, что прошлый опыт не совсем достаточен для работы в 2018 году и воспользоваться интернетом, помощью сотрудников налоговой или профессионального бухгалтера.

Декларации можно оформить только за 3 прошедших года. Если ранее начислялись налоги, выплачивались проценты по ипотеке, но декларация не подавалась, вычет за потерянные года получить нельзя. Придется ждать следующего года, новых налоговых уплат, с которых разрешается компенсировать подоходный налог.

После подачи документов средства не будут возвращены мгновенно. Обычно проходит около 3-х месяцев со дня подачи документов, это время тратится на проверку всех предоставленных данных. Если решение положительно, перевода денег придется ожидать еще месяц.

Получение государственной поддержки за счет имущественного вычета позволяет уменьшить финансовое бремя, которое несут граждане, выплачивающие ипотечный кредит. Благодаря введенным ограничением, этими льготами пользуются самые незащищенные слои населения.

Приобретая жилье в ипотеку, вы можете рассчитывать на получение сразу двух имущественных вычетов по налогу: вычет до 2 000 000 рублей по фактическим расходам, и вычет до 3 000 000 рублей по ипотечным процентам (пп. 3 и 4 п.1 ст. 220 НК РФ). С этих сумм налогоплательщик может вернуть 13% налога, а это 260 000 и 390 000 рублей соответственно.

Как вернуть себе налог с процентов по ипотеке, разберемся в этой статье.

Когда можно заявить вычет

Право на вычет по налогу при покупке жилья возникает, как только вы получите свидетельство о регистрации права собственности на купленный дом или квартиру (при долевом участии - акта приема-передачи). Когда календарный год, в котором это право возникло, закончится, можно заявлять о вычете в ИФНС, подав декларацию 3-НДФЛ. Возврат процентов по ипотеке на квартиру, если свидетельство получено в 2016 году, возможен не ранее 2017 года.

Не получится вернуть налог за годы, более ранние, чем год покупки имущества. Возврат НДФЛ возможен только за год возникновения права на вычет и последующие более поздние годы. Неизрасходованный остаток вычета перейдет на следующий год, и так до тех пор, пока он не будет использован весь.

Оформить имущественные вычеты можно спустя любое количество лет после покупки, но получить налог обратно можно только за ближайший трехлетний период. Например, если квартиру вы купили в 2011 году, а вычет заявили только в 2016, возврат возможен за 2015, 2014 и 2013 год. Вычет по ипотечным процентам не обязательно заявлять вместе с основным вычетом по расходам на приобретение жилья: внести его в декларацию можно и после того, как будет полностью использован основной вычет.

Очень важный момент: вычет по процентам действует не только по ипотечным договорам. Это может быть любой договор займа или кредита, но он должен иметь единственное целевое направление – приобретение жилья на территории России. Если же в договоре нет таких условий, хотя деньги потрачены, как и положено - на покупку квартиры или дома, вычет по процентам предоставлен не будет (письмо Минфина РФ от 08.04.2016 № 03-04-05/20053).

В состав налогового вычета включаются только те проценты, которые уже оплачены, начиная с первого платежа по кредиту, даже если ипотеку оформили раньше того года, когда получен документ о праве собственности на жилье.

Максимум вычета с кредитных процентов составляет 3 000 000 рублей. Такой предел был установлен с 01.01.2014, внесением изменений в законодательство. До 1 января 2014 года этот вычет не имел ограничений, поэтому по кредитным договорам, заключенным ранее этой даты, его размер будет равен процентам, уплаченным по кредиту.

Документы на возврат ипотечных процентов

Чтобы получить обратно часть процентов по ипотеке, нужно предоставить в свою налоговую документы, полный перечень которых указал ФНС РФ в письме от 22.11.2012 № ЕД-4-3/19630, это:

- Декларация 3-НДФЛ (на возврат процентов по ипотеке, кроме основных листов, нужно заполнить лист Д1),

- Справка о доходах 2-НДФЛ – берется у работодателя. Если место работы не одно, то нужно предоставить справки по каждому из них.

- Копия договора на кредит с приложениями и всеми дополнительными соглашениями.

- Копия договора купли-продажи (либо договор долевого участия и акт приема-передачи) и платежные документы в подтверждение оплаты.

- Копия свидетельства о праве собственности.

- Справка из банка, или иные документы, которые могут подтвердить уплату кредитных процентов.

- Заявление на возврат НДФЛ.

Копии документов нужно заверить, в то же время налоговиков могут заинтересовать и оригиналы документов.

Документы на вычет можно подавать каждый год, пока не будет исчерпана вся его возможная сумма.

Напомним, что декларацию 3-НДФЛ подают до 30 апреля следующего за отчетным года. Этот срок не распространяется на тех, кто сдает декларацию исключительно для получения налогового вычета. Сдать 3-НДФЛ для возврата ипотечных процентов можно в течение всего года.

Проверка 3-НДФЛ и документов занимает у налоговиков до 3-х месяцев со дня получения. По ее окончании, если право на вычет одобрено, налог вернут плательщику в течение месяца. На все про все срок может растянуться до 4 месяцев.

Как заполнить 3-НДФЛ по возврату процентов

Порядок заполнения 3-НДФЛ установлен приказом ФНС от 24.12.2014 № ММВ-7-11/671. Титульный лист и разделы 1 и 2 заполняют все физлица. Для получения вычетов при покупке жилья также следует заполнить Лист А и Лист Д1. Все необходимые коды для заполнения 3-НДФЛ можно найти в справочниках - приложениях к приказу № ММВ-7-11/671.

Заполним декларацию по доходам 3-НДФЛ и заявление на возврат налога на основании следующих данных:

П.П.Петров приобрел в 2015 году квартиру стоимостью 8 000 000 рублей. Для этого Петров взял в том же году ипотеку в банке - 6 000 000 рублей на 10 лет, и заплатил 100 000 рублей процентов. Доходы Петрова в 2015 году – 3 000 000 рублей, НДФЛ с этой суммы уплачен – 390 000 рублей.

Помимо основного вычета на покупку жилья в размере 2 000 000 рублей, Петров может получить вычет по процентам в сумме 100 000 рублей. Налог к возврату составит 273 000 рублей (2 100 000 рублей Х 13%). Поскольку налога в 2015 году уплачено больше, то всю эту сумму в 2016 году Петров может вернуть сразу, а в следующие годы он будет подавать декларации только на вычет по уплаченным процентам с ипотеки, максимум по которому составляет 3 000 000 рублей.

Декларация — документ, который содержит информацию о получаемых вами доходах, крупных покупках и расходах, а также о вашем имуществе . Бывает различных видов:

- Форма 6-НДФЛ;

- Форма 3-НДФЛ;

- Форма 2-НДФЛ;

- Форма 4-НДФЛ.

Каждая имеет различное предназначение и, соответственно, разное наполнение . Говоря о том, как они выглядят, это бланки, объём и содержание которых зависит от выбранного вида.

Где взять?

- скачать в интернете или у нас на сайте;

- пойти в ближайшую налоговую инспекцию.

Правила заполнения

Декларация должна быть подана до 30 апреля ежегодно . Доставить её можно разными способами:

- лично;

- по почте;

- с помощью сети интернет.

Подаем декларацию лично в налоговую службу :

- Заполнить все нужные листы декларации , обязательно прикрепив все дополнительные документы.

- Распечатать два экземпляра , один из которых останется у вас и сможет пригодиться при возникновении каких-либо вопросов.

- Пойти и сдать все в налоговую , включая вторую копию. Её заверят и выдадут вам обратно со специальной пометкой.

Подача декларации с помощью почты :

Подаем декларацию через электронную почту :

- Пойти и уточнить возможна ли данная опция в вашем отделении налоговой.

- Приобрести специальную программу и произвести её установку на компьютере.

- Далее вам потребуется электронная подпись . Чтобы ее получить, обратитесь в аккредитированный удостоверяющий центр.

- Заполнить все листы следуя нашей инструкции и воспользоваться электронной подписью.

- Отослать готовый документ налоговой службе.

- Когда вы уже подали декларацию, нужно оплатить НДФЛ с задекларированных доходов . Если часть уже оплачена, значит нужно будет просто доплатить.

Способы заполнения декларации :

- При помощи специализированной формы ФНС, но при выборе этого метода нужно хорошо разбираться в коде ОКТМО и знать форму 3-НДФЛ.

- Распечатать и заполнить в письменном виде вручную.

- Воспользоваться онлайн-сервисами (большинство потребует плату за такие услуги).

Документы, прилагаемые к НДФЛ

- Заявление в налоговую инспекцию о желании получить налоговый возврат.

- Справка 2-НДФЛ.

Скачать справку о доходах физического лица формы 2-НДФЛ: , .

- Прошлогодняя декларация 3-НДФЛ.

- (копия).

- Свидетельство о регистрации прав собственности (копия).

Еще больше информации о списке документов, необходимых для налогового вычета можно найти в другой .

Налоговый кодекс не требует нотариального заверения бумаг, самостоятельно заверения будет достаточно.

Структура декларации

Форма НДФЛ-3 в общем состоит из 21 страницы . Нам понадобятся только:

- Страница 1 .

- Страница 2

.

Первые страницы называются титульными. Они содержат в себе подробную информацию про налогоплательщика.

- Первый раздел

.

Первый раздел — расчетный. В нем производятся расчеты сумм, которые будут возвращены.

- Шестой раздел

.

В шестом разделе будет использоваться информация из первого, т.е размер 13% возвратного подоходного налога.

- Лист А

.

Для заполнения листа А вам потребуется внести данные из декларации НДФЛ-2. Это ваша прибыль и уплаченное НДФЛ.

- Лист Ж1

.

Ж1 заполняется выборочно, в зависимости от предоставления стандартных вычетов на фирме.

- Лист И

.

Первая часть листа И будет содержать информацию про кредитное имущество. Во второй части находятся расчеты суммы вычета.

Как заполнить декларацию на налоговый вычет за покупку квартиры в ипотеку?

Титульный лист

Если это ваша первая декларация, то в «Номер корректировки » укажите «0 — — «. В поле «Отчетный период » внесите год, за который возвращаете налоговые средства.

Чтобы заполнить «Код налогового органа » посмотрите его на сайте вашей налоговой.

Код по ОКАТО уточняйте в том же месте где и код. Стандартный код категории налогоплательщика 760, если вы физическое лицо.

Прописывайте количество листов декларации в самом конце, когда заполните все листы.

ИНН вводить необязательно , но если вы его знаете, то лучше указать всех заполняемых листах. Ваш ИНН узнавайте по адресу: www.nalog.ru.

Когда ИНН не вписывается, требуется предоставить информацию о себе :

- Дата рождения.

- Паспортные данные: дата выдачи, номер и его серия, кем выдан.

- Код удостоверяющего документа (его вида).

- Выбор статуса налогоплательщика. Всего их два, если вы налоговый резидент РФ — указываете 1, если нет — 2.

- Вносите номер своего мобильного телефона.

- Прописываете количество заполненных страниц.

Титульный лист налоговой декларации по налогу на доходы физических лиц

Первый раздел

Чтобы его заполнить, обратитесь к справке 2-НДФЛ, содержащую информацию о доходах :

- В поле 010 «Общая сумма дохода за год » впишите данные из п. 5.1 справки 2-НДФЛ.

- В строке 030 «Облагаемая сумма дохода » указывается информация из п. 5.1 справки 2-НДФЛ.

- В 040 «Удержанная сумма налога » проставляйте (строка 250 листа И + строка 240 листа И + строка 220 листа И + строка 210 листа И + строка 220 листа Ж1).

- В 050 нужно указать налоговую базу, т.е из цифры из поля 030 вычитаем из поля 040.

- В 070 вписываем сумму налога, указанную в листе А в строке 110.

- В поле 100, а именно «Налог, подлежащий возврату » вписываем данные из строки 070.

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату бюджета

Шестой раздел

В поле 010 нужно указать цифру 2.

В строке 020 вам потребуется вписать КБК (код бюджетной классификации):

После этого в строку 030 внесите код по ОКАТО территории, где уплачивался налог (содержится в справке 2-НДФЛ).

В поле 050 — сумму, которая была удержана с вас на оплату налога , т.е цифры из 100 строки первого раздела.

Раздел 6. Суммы налога, подлежащие уплате (доплате) в бюджет/возврату из бюджета

Лист И

На этом листе мы рассчитываем имущественный вычет .

- Строка 010 — так как у нас квартира, указываем цифру 3.

- В строку 020 вносим информацию чья квартира: собственная, общая долевая собственность, общая совместная собственность.

- В поле 030 вписываем информацию о том, кто налогоплательщик.

- В строку 040 указываем адрес квартиры.

- В поле 050 — дату документа о передаче жилья.

- В 060 — дату получения прав на квартиру.

- В поле 080 при условии, что квартира в общей собственности, вносим дату заявления о делении между собой вычета.

- В 090 указываем целиком или доля в праве собственности.

- В строке 100 укажите когда вы начали использовать вычет (год).

- В поле 110 внесите сумму, потраченную на квартиру (не учитывая проценты по ипотеке).

- В 120 нужно вписать процентную сумму, которая была оплачена за ипотеку.

- Начиная со 130 по 180 указывается сумма имущественного вычета , которые были ранее.

- После этого в строках 190 и 200 вписываем оставшиеся ранее остатки имущественного вычета на приобретение квартиры и взимание процентов.

- 210 поле — вычет на сумму, потраченную на квартиру.

- 220 поле — вычет на сумму, уплаченной по процентам.

- 230 поле — размер налог. базы не включая вычеты.

- 240 поле — расходная сумма, касаемая налогового вычета.

- 250 поле — уплаченные проценты по ипотеке, касаемо имущественного вычета.

- 260 поле — остатки имущ. вычета по деньгам, потраченным на приобретение квартиры.

- 270 поле — указать сумму, которая останется имущественным вычетом на расходы по уплате процентов по ипотеке на будущее.

Лист А

Здесь вы указываете свой доход, с которого уплатили 13% .

Впишите наименование фирмы вашего работодателя, а также её реквизитные данные. Перечень всех нужных данных присутствует справке НДФЛ-2. Внесите общую сумму, полученную от этой организации и сумму уплаченного налога.

- В поле 010 вписываем ИНН фирмы работодателя.

- В 020 указываем его КПП.

- Строка 021 — код по ОКАТО.

- В 030 вписываем название организации вашего работодателя.

- В поле 040 — годовую сумму дохода, находится на Ж1, строка 120.

- В строке 050 — годовую сумму дохода, который облагается 13% подоходным налогом.

- В 060 указываем сумму уплаченного НДФЛ, т.е вычитаем 13% из облагаемых доходов.

- В поле 070 дублируем значение строки 060.

- Строка 080 — обобщенная сумма дохода.

- В поле 090 вписываем сумму дохода, которая облагается.

- В строке 100 указываем общую сумму, удержанную 13% налогом.

- В строку 110 вносим те же цифры, что в строку 100.

Лист А. Доходы от источников в Российской Федерации, облагаемые налогом по ставке

Лист Ж1

Сначала внесите информацию в первый раздел. Для того, чтобы его заполнить, обратитесь к справке 2-НДФЛ о ваших доходах . Просчитайте их и внесите в раздел помесячные доходы со строки 010 по 120.

- В 010 нужно внести доход за первый месяц, в 020 за первый и второй, в 030 за первый, второй и третий и так далее.

- 130 поле нужно чтобы указать сколько месяцев ваш доход составлял более сорока тысяч рублей.

- 140 поле нужно чтобы указать сколько месяцев ваш доход был меньше 280000 рублей.